华商基金拿下偏债混合业绩冠军逼近两万亿

2021年A股震荡市之下,固收+基金成为投资优选,规模节节攀升,逼近两万亿与此同时,2021年超九成的固收+取得正收益,平均最大回撤与平均年化波动率均优于同期沪深300指数表现

规模

固收+规模骤增逼近两万亿

持有户数增长近4倍

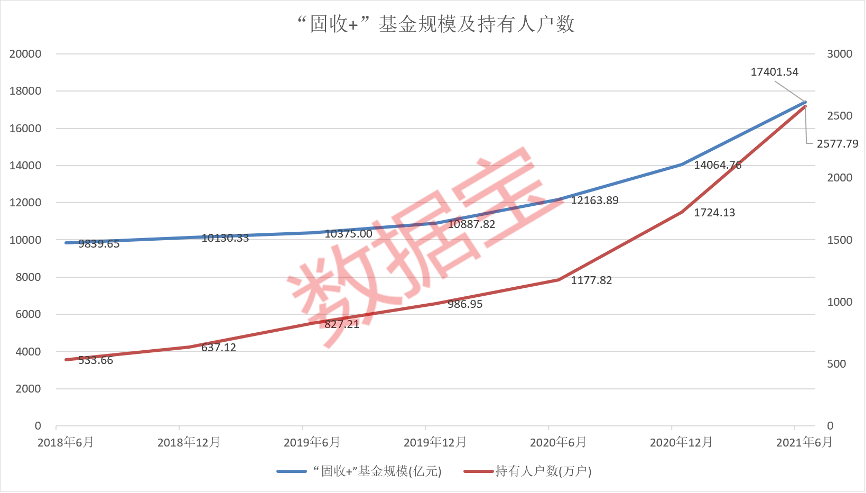

作为备受追捧的公募产品之一,固收+基金2021年实现规模,收益两开花证券时报·数据宝统计,根据最新披露数据,固收+规模达到1.95万亿元,较2020年底的1.41万亿元猛增38.81%,是2018年6月的1.98倍持有人户数方面,固收+总持有人户数2577.79万户,较2018年6月大幅增长3.83倍

收益方面,作为固收+代表的二级债基,偏债混合2021年平均回报率分别为8.59%,6.25%,双双跑赢上证指数,国债指数同期4.8%,4.24%的涨幅。

固收+作为一种投资策略,多指一级债基,二级债基,QDII债基和偏债混合等含权债基由于二级债基和偏债混合可以综合,全面地运用各类资产配置工具,因此成为固收+的主要产品形式,两者最新规模合计占到固收+总规模的90.53%

近些年,全球处于低利率水平,资金对于风险的承受意愿普遍下降2018年以来,国内债市持续向好,股市也自2019年起结构性上涨,固收+的投资特性与这一市场环境十分契合:固收大比例配置债券资产,分享稳健回报,+灵活参与股市投资,提升整体收益弹性同时,固收+能够满足资金科学多元配置的需求,+可加资产或策略,借助彼此之间弱相关性分散单一风险,平滑收益率曲线,为资金提供风险收益更为适中的选择

表现

固收+大幅跑赢沪深300指数

不同于权益类基金高风险高回报,固收+基金更强调风险控制,通常作为投资压舱石对冲权益资产下行风险,同时保障一定流动性由于更看重稳健表现而非高增长,在市场处于震荡或下行区间,固收+产品具有优势

数据宝统计,除去2021年内新成立基金,截至12月31日,全市场可统计的827只固收+基金中,90.69%实现正收益,平均回报率6.54%,跑赢同期沪深300指数10个点以上其中,前海开源可转债,华商丰利增强定开,广发可转债等回报率居前,均逾40%固收+中长期业绩成效显著,部分存续时间较长的基金近三年,五年,十年的平均年化回报率依次为9.38%,5.85%和7.12%

风险方面,2021年固收+基金整体控制较好,走势平稳数据宝统计,截至12月31日,固收+平均最大回撤4.9%,平均年化波动率6.14%,明显优于同期沪深300指数18.19%的最大回撤和18.51%的年化波动率将时间拉长,过去三年,五年乃至十年,固收+的平均最大回撤,平均年化波动率均低于9%,表现相较沪深300指数占优

二级债基

二级债基50强名单出炉

33只回报率逾20%

2021年,除去年内新成立基金,335只二级债基斩获平均8.59%的回报率,321只基金获得正回报,占比95.82%,其中33只基金回报率逾20%从风险控制来看,二级债基平均最大回撤4.88%,平均年化波动率6.65%

勇夺2021年二级债基业绩冠军的是前海开源基金曾健飞管理的前海开源可转债,回报率48.63%,厉骞管理的华商丰利增强定开紧随其后,回报率45.23%,其管理的另一只基金华商信用增强也进入榜单,位居第八名,回报率33.49%,第三名是吴敌管理的广发可转债,回报率42.88%另有天弘弘丰增强回报,大成可转债增强,南方昌元可转债等6只基金回报率在30%以上

9只基金近三年回报率超过100%鹏华可转债,南方希元可转债,前海开源可转债位居前三,回报率分别为136.83%,131.75%,114.27%,上述广发可转债和华商丰利增强定开也均进入近三年回报率逾100%的基金之列

前海开源可转债净值于12月31日创下历史新高截至三季报,该基金共持有债券总市值7.9亿元,占比基金净值92.26%其中,持仓占比首位的G三峡EB1于同日创下历史新高,二位的核能转债和四位的石英转债价格也均于最近几天创下新高,三者合计占比基金净值17.03%

该基金表示,经济增速回落,全球供需错配,航运堵塞,供应链紊乱,各国碳中和政策导致要素价格上行的综合影响带来相当不确定性但国内经济的韧性和制度优势较大,新材料,高端制造和新兴产业等领域国产化实力逐步增强,政策稳健,市场始终有结构性机会,中长期坚定看好中国资产

偏债混合

华商基金拿下偏债混合业绩冠军

偏债混合业绩冠军花落华商基金,为胡中原管理的华商双翼,回报率达38.43%,另一只回报率超过30%的基金为易方达基金旗下杨康管理的易方达鑫转增利,回报率为38.19%负收益的偏债混基中,汇添富年年泰,中银顺兴回报一年持有,西部利得新瑞等6只基金跌幅居前,均不足5%

相较于二级债基,偏债混合回报率略低除去年内新成立基金,359只基金平均回报率6.25%,但风险控制更为优秀,偏债混合平均最大回撤与平均年化波动率分别为4.48%,6.15%,均优于同期二级债基表现

回撤

多只QDII债基净值大跌

2021年业绩大跌的固收+基金前20名中,QDII债基占据19席上半年地产投资债,下半年地产高收益债风险轮番暴露,市场担忧情绪迅速扩散在中资美元债持续下跌的背景下,全部49只QDII债基中,仅有7只实现净值正增长,其余净值变化全部得负或为零

截至12月31日,鹏华基金尤柏年管理的鹏华全球中短债人民币,鹏华全球高收益债人民币,鹏华全球中短债美元现汇,鹏华全球高收益债美元现汇等4只基金全年跌幅均在45%以上,坐稳业绩表现最差前四。新华基金相关负责人表示,“从“北向通”覆盖的投资范围来看,R1-R3中低风险收益特征的产品类型丰富,给投资人提供了更为多元的选择。”。

基金净值大打折扣主要系地产债接连暴雷所致以跌幅最高的鹏华全球中短债人民币A为例,该基金净值同期下跌48.97%截至三季报,持有债券前五名分别为中梁控股,佳兆业集团,禹洲地产,当代置业等清一色房地产开发企业,且均为B级债券,合计占比基金净值23.95%,基金最新规模1.33亿元

受房住不炒及未来房地产税等长效调节机制的压制,以及资管新规即将落地的影响,房地产增值效应将显著下降,保本理财时代也面临终结,且直接参与资本市场投资对于普通投资者来说仍有一定的门槛未来十年,在追求跑赢通胀的同时又不承担太多风险,稳健型公募基金或将是居民资产配置的必备选项之一

。声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。