国君国际宏观:美国加息未结束,房价已回稳

今年以来,美国房地产市场的表现“反常态”。虽然高利率有效压制了购房需求,房地产交易量大幅萎缩,但是房地产交易价格却在持续抬升。房价也开始出现了环比转正。

美国有相当一部分购房人群在利率极低点以固定利率方式锁定了未来的房贷利率。在大幅攀升的利率环境中,已有抵押贷款的人群通常不会选择放弃超低的抵押贷款利率,转而以超过7%的抵押贷款利率重新购买房屋。高重置成本下,房地产供给端收缩幅度甚于需求端,供需失衡下,卖方议价能力反而相对较高。

租房市场更能反映出消费者的真实需求,租金在一定程度上可以看作是房地产价值的真实体现。而房租的背后则是火热的劳动力市场。

火热的劳动力市场意味着雇员有较强的议价能力,这会带来更高的薪资增长。在相对乐观的薪资预期下,租房者更容易接受房租价格的上涨,而这也会对房地产价格起到支撑。

如果利率下行,美国的房地产价格可能会重拾动力。而对于美联储而言,如果无法打破工资的通胀螺旋,那么其将不得不长期维持限制性货币政策。

01

房地产市场真的“冻住”了吗?

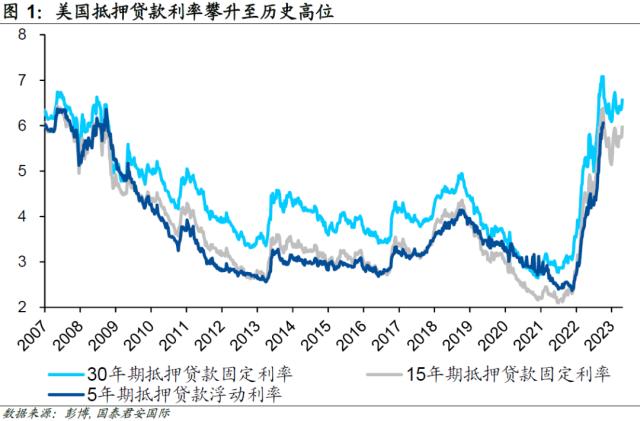

在经历累计10次加息后,美国联邦基金利率已经攀升到5.00%-5.25%区间,为2007年以来的新高。加息对经济的影响是多维度的,受此影响,美国长期抵押贷款利率甚至一度超过7%。往前看,美联储加息进程仍然没有完成,高利率可能将在中期维度持续压制房地产市场。

在抵押贷款活动中,利率上行意味着支付利息的增长,因此高利率会在很大程度上削弱购房者的实际购买力,这对房地产而言无疑是严重的“打压”。2023年4月,美国现有住房销售下降了3.4%,经季节性调整后的年率为428万套,为三个月来的最低水平。从更长期维度看,美国房地产市场交易量与2020年疫情爆发之初水平相当,处于过去十余年中的最低点。

与此同时,在利率持续上升的环境中,美国二手房市场价格却持续回升。一方面,美国NAHB房屋市场指数在2023年1月探底后,已经在5月攀升至10个月的高位,这反映出市场对美国房地产的预期在持续好转。另一方面,美国20个大中城市房价自1月以来也开始恢复增长态势。

02

供需两端的新“博弈”

在经济活动中,供需关系决定产品价格,房地产也不例外。高抵押贷款利率下需求的减少理论上会促使房价下行,这与美国当前房地产价格的稳中有升显得“格格不入”。

美国有相当一部分人群在利率极低点以固定利率方式锁定了未来几十年的购买力。在美国,仅有10%左右的购房者选择浮动利率抵押贷款,剩余90%购房者选择固定利率抵押贷款。根据美国抵押贷款技术和数据提供商Black Knight的数据,美国有超过60%的抵押贷款利率低于4%,抵押贷款利率低于3%的超过26%。进一步看,美国在2020至2021年间发放的抵押贷款占总额的比重约41%,这期间的贷款利率位于过去十余年的最低区间;2021年(30年固定利率贷款平均成本低至2.8%)放出的抵押贷款占总贷款的比例接近四分之一。

在大幅攀升的利率环境中,已有抵押贷款的人群通常不会选择放弃超低的抵押贷款利率,转而以超过7%的抵押贷款利率重新购买房屋。根据美国房地产经纪人协会数据,虽然近几个月新登记房屋数量有所回升,但是显著低于历史同期水平;尤其是美国进入本轮加息周期后,新登记待售房屋数量同比增速持续大幅下降,自2022年下半年开始,同比下滑一度超过20%。

高重置成本下,房地产供给端收缩幅度甚于需求端,这反而让卖方获得了一定的话语权。从统计结果可以看出,房屋挂牌价格中值在2022年末略有下调后继续恢复抬升的态势,这意味着卖方在新的“博弈”中具有优势。

往前看,由于高利率的压制,房地产市场未来成交量并不乐观。具有相对领先性的指标——待完成交易房屋(指已经签订购房合约,但是仍需要完成按揭贷款等流程才能正式成交的房屋)表现远不及历史同期,同比大幅下滑18%。在未来几个月,待完成房屋交易将会逐步转变成实际成交量,该指标的大幅下行意味着未来二手房成交量的持续萎缩。

03

房价之锚:租金

从某种程度而言,货币政策收紧对通胀的缓解在房地产领域无疑比金融领域要成功许多。相较于银行业的危机频出,房地产市场在显著降温的的同时并没有发生严重的资产减值。我们认为,房租价格的坚挺是房价稳定的重要支撑。

商品的交易始终遵循一个基本原则——价格围绕价值上下波动。就房地产而言,除使用属性外,投资属性也是非常重要的组成部分。但是从购房者角度出发,我们很难界定房屋交易究竟是投资目的还是自住目的;相较之下,租房可以看作是消费者的“必选消费品”,因此租金也可以看作是房地产价值的真实体现。

在房地产市场交易萎缩的情况下,有相当一部分购房者转向租房市场,需求的扩大在一定程度上推升了房屋租金价格。租金上涨意味着房屋持有人可以获得更高的租金回报,从而抵消利率升高导致的利息支出增长,尤其是在已经锁定较低贷款利率的情况下,将会有更少的房屋流向市场,这最终会推高房屋的交易价格。

火热的劳动力市场为租金价格提供了相对充裕的上升空间。继4月非农数据超预期后,美国5月非农就业数据再次大幅超预期上行并创下了今年的最大增幅;与此同时,5月失业率最终录得3.7%,仍然处在历史低位。火热的劳动力市场意味着雇员有较强的议价能力,这会带来更高的薪资增长。在相对乐观的薪资预期下,租房者更容易接受房租价格的上涨。

往前看,美国通胀数据显示房租价格仍将持续抬升,房租价格的上行会对房地产价格起到支撑。最新的数据显示,美国5月CPI房租分项同比增速依旧维持在8.0%的历史高位,已经连续四个月维持在8%以上。进一步看,即便增速回落,房租也会维持整体高位运行,并且会对房地产价格起到支撑。

美国房地产市场在本轮加息周期中的表现较有韧性,一方面有其自身的独特性,即存量固息贷款较多,导致了卖家并不急于将房屋出手,这意味着加息对资产价格的传统影响出现了一定的“异化”;另一方面,由于劳动力市场较为紧张,工资有上升的压力,这带来了租金的上行,而租金上升也会对工资带来上行的动力,在某种程度上这形成了一个“工资和租金”的通胀螺旋。

换言之,如果利率下行,美国的房地产价格可能会重拾动力。而对于美联储而言,如果无法打破工资的通胀螺旋,那么其将不得不长期维持限制性货币政策。

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。