金道科技上市首日涨18.6%超募2.6亿去年现金净额降半

今日,浙江金道科技股份有限公司在深交所创业板上市截至今日收盘,金道科技报37.01元,涨幅18.62%,成交额6.32亿元,振幅32.79%,换手率78.50%,总市值37.01亿元

金道科技一直专注于工业车辆变速装置行业,主要从事各类叉车等工业车辆变速箱的研发,生产及销售公司核心产品为各类型的叉车变速箱,公司产品具有承载能力强,传动效率高,震动噪声低,运行平稳,结构紧凑等技术特点

本次发行前,浙江金道控股有限公司持有公司3375.00万股股份,占本次发行前股本总额的45.00%,为公司的控股股东金言荣,金刚强,王雅香及金晓燕四人为公司的共同实际控制人金氏家族直接及间接持有公司发行前股本总额的88.87%

金道科技于2021年9月16日首发过会。创业板上市委2021年第59次审议会议提出问询的主要问题为:

1.报告期内,杭叉集团持续为发行人第一大客户,收入占比均在50%以上,并呈逐年上升趋势请发行人结合与杭叉集团的合作方式,定价机制等相关内容,说明发行人与杭叉集团的合作是否持续稳定请保荐人发表明确意见

2.请发行人结合行业竞争态势,客户集中度,主要产品机械传动变速箱业务毛利率变动等情况,说明机械传动变速箱毛利率较低,但向杭叉集团的销售收入仍然持续增长的商业合理性请保荐人发表明确意见

3.戴豫2018年从发行人实际控制人之一王雅香处受让索达机械40%的股权,向发行人转让运通机械25%的股权,并担任发行人的技术顾问至今,参与发行人及子公司相关产品研发请发行人说明上述安排的合理性请保荐人发表明确意见

金道科技在深交所创业板上市,公开发行股票2500.00万股,占发行后总股本的比例为25%,发行价格为31.20元/股保荐机构为国泰君安证券股份有限公司,保荐代表人为王胜,薛波

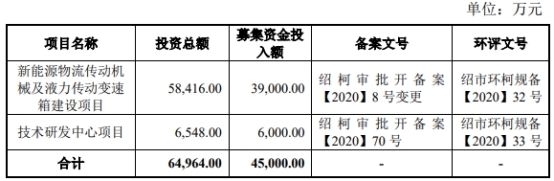

金道科技本次发行新股募集资金总额为7.80亿元,扣除发行费用后,实际募集资金净额为7.06亿元公司最终募集资金净额比原计划多2.56亿元金道科技于2022年4月8日披露的招股说明书显示,公司拟募集资金4.50亿元,分别用于新能源物流传动机械及液力传动变速箱建设项目,技术研发中心项目

金道科技本次发行费用总额为7402.28万元,其中保荐机构国泰君安证券股份有限公司获得保荐及承销费用5292.45万元。

2018年,2019年,2020年,金道科技的营业收入分别为4.52亿元,4.51亿元,5.30亿元,归属于母公司所有者的净利润分别为6086.60万元,5181.74万元,7125.50万元,扣除非经常性损益后归属于母公司所有者的净利润分别为6111.93万元,4869.68万元,6513.13万元,经营活动产生的现金流量净额分别为4010.08万元,5625.64万元,1.06亿元。

2021年,公司实现营业收入6.40亿元,同比增长20.78%,实现归属于母公司股东的净利润7938.65万元,同比增长11.41%,实现扣除非经常性损益后归属于母公司股东的净利润7265.72万元,同比增长11.55%,经营活动产生的现金流量净额为5382.32万元,同比减少49.33%。

结合当前市场环境,行业的发展动态以及公司的实际经营状况,公司预测2022年1—3月实现营业收入1.50亿元至1.80亿元,同比增长7.98%至29.57%,预测2022年1—3月归属于母公司股东的净利润1450万元至1700万元,同比增长8.05%至26.68%,预测2022年1—3月扣除非经常损益后归属于母公司股东的净利润1350万元至1600万元,同比增长5.37%至24.88%。

。声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。