一汽富维定增募不超6.35亿获证监会通过华创证券建功

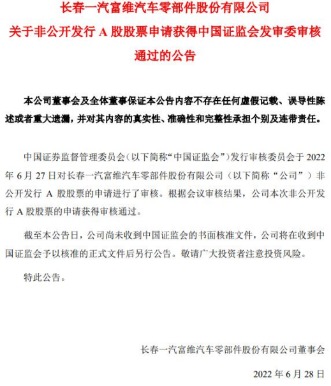

今日,一汽付伟发布《关于非公开发行a股股票申请获得中国证监会核准的公告》公告称,中国证监会发行审核委员会于2022年6月27日审核了公司非公开发行a股股票的申请根据会议审核结果,同意公司非公开发行a股股票的申请公司表示,截至公告日,公司尚未收到中国证监会的书面核准文件,公司将在收到中国证监会核准的正式文件后另行公告

本次非公开发行的定价基准日为公司第十届董事会第七次会议决议公告日, 且发行价格为定价基准日前20个交易日公司股票交易均价的80%, 高于本次非公开发行期末经审计的归属于母公司普通股股东的每股净资产如果发行价格为定价基准日前二十个交易日公司股票交易均价的80%,且公司在定价基准日至发行日期间有利润分配,资本公积转增股本等除权,除息事项,则本次非公开发行的发行价格将作相应调整。

本次发行对象为公司实际控制人控制的子公司富奥股份,富奥股份法定代表人张为公司董事长因此,富奥股份参与认购本次非公开发行股票与公司构成关联交易本次发行前后,上市公司控股股东不变,仍为亚东投资,实际控制人仍为吉林省国资委本次发行不会导致公司控制权发生变化

根据公司2022年6月18日发布的《发行人及保荐机构对本次非公开发行股票申请文件反馈意见的回复》公告,本次非公开发行的保荐机构为华创证券股份有限公司,保荐代表人为王,沈明杰。

本次向特定对象非公开发行股票为在境内上市的人民币普通股,每股面值为人民币1.00元非公开发行股票数量为募集资金总额除以本次非公开发行股票的发行价格,不超过本次发行前公司总股本的30%,即不超过2.04亿股非公开发行股票数量下限为57,835,500股本次非公开发行a股股票募集资金总额不超过6.35亿元扣除发行费用后,募集资金净额拟分别用于长汽智能产品及定制项目和创新R&D中心项目

其中,长春汽车智能化产品及定制项目预计建设期30个月,总投资4.86亿元,其中募集资金4.08亿元,其余通过自有资金,银行贷款等方式筹集该项目的主体是一汽付伟据公司介绍,项目投资财务内部收益率为15.99%,项目投资静态回收期为7.26年,项目经济效益良好

创新型R&D中心项目拟在长春市绿园区建设创新型R&D中心。主要投资内容包括

创新R&D办公空间,将原办公楼改造成新的试生产车间,购买R&D设备,软件和测试设备等项目总投资2.66亿元,其中筹集资金2.27亿元,预计建设期48个月主体是一汽付伟公司表示,R&D中心建设项目不直接产生经济效益,但项目实施后,将提高公司的R&D和技术水平,其间接经济效益将在公司利润中体现

公司还表示,创新型R&D中心项目的建设可以提升公司的R&D实力,进而为智能控制,智能交互,智能机构,智能环境等相关汽车零部件产品的引进提供R&D支持同时,在长春实施智能汽车产品及定制项目,可以确保公司有充足的长期资金投入智能汽车产品及整车定制项目

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。