募资582亿创造a股纪录打造137GWh动力电池产能

8月12日晚间,CATL力推582亿固定收益募资计划,震惊a股此次募集资金规模超过SMIC,成为a股民营企业历史上规模最大的固定收益类融资

自跨越万亿市值门槛后,CATL成为高增长,高繁荣的象征,登上了神坛发布新一代钠离子电池,再推巨额募资赌新能源未来广阔的发展空间

上市三年多来,CATL累计赚了155亿元,分红总额不到14亿元,但募资超过1000亿元。

今天上午,CATL股价低开4%后继续上涨,盘中最高涨幅为5.5%,随后震荡下行截至今日收盘,CATL收于502.05元,微涨0.01%,总市值1.17万亿元

募资582亿创造a股纪录,打造137GWh动力电池产能

根据CATL公布的《向特定对象发行股票预案》,本次股票发行的标的不超过35个具体标的,包括证券投资基金管理公司,证券公司,信托投资公司,财务公司,保险机构投资者,合格境外机构投资者,其他境内外机构投资者和自然人等计划发行不超过2.33亿股,募集资金总额不超过582亿元

募集金额582亿元,刷新了CATL上市以来的融资新纪录,也打破了民营企业最高单笔融资纪录此前,SMIC于2020年登陆科创板,最终募资532亿元

2018年CATL成长型企业市场上市时,初期募资金额不超过56.5亿,现在已经扩张了十倍值得一提的是,CATL在IPO中尝试募集更高金额,预计达到131.2亿元,但被监管部门否决,募集资金金额大幅减少

582亿的巨额融资将何去何从。

根据CATL公告,93亿元用于补充流动资金,70亿元用于技术研发,剩余419亿元用于扩大产能。

2018年至2020年,CATL R&D费用分别为19.91亿元,29.92亿元和35.69亿元,占各期营业收入的比例分别为6.72%,6.53%和7.09%,R&D费用占比总体保持稳定今年一季度,CATL研发费用为11.81亿元,研发费用率降至6.16%

显然,R&D费用不足以成为CATL的负担,更不用说筹集投资资金了支持此次70亿资金募集的唯一原因是CATL最近发布了新一代钠离子电池

日前,第一代钠离子电池在CATL上市引起轰动,被市场视为摆脱对锂电池依赖的重要突破口CATL给出了一个期待的方案:预计下一代钠离子电池的能量密度将超过200Wh/kg,公司已经启动钠离子电池的产业布局,计划在2023年形成基础产业链

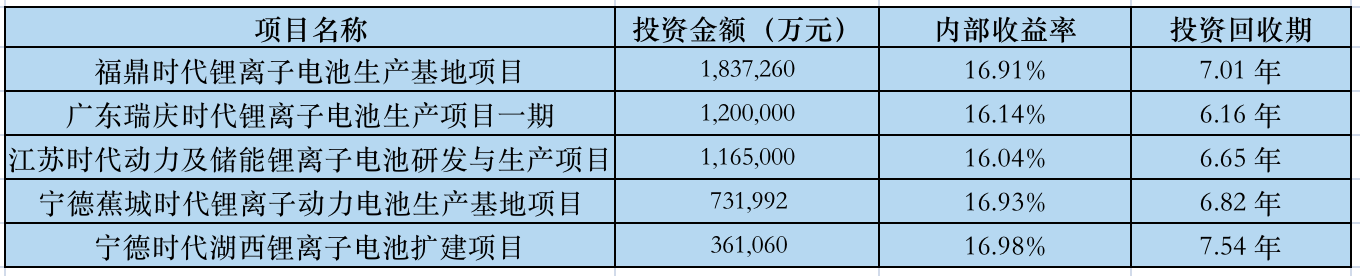

筹集的更多资金被CATL用于扩大锂电池和储能容量其中,354亿元投资福鼎时代锂离子电池生产基地项目,广东瑞庆时代锂离子电池生产项目一期等锂电池项目,65亿元用于江苏时代动力及储能锂离子电池R&D及生产项目

本项目建成后,CATL将新增137千兆瓦时

由此看来,在CATL募资近600亿元似乎是有利的但发展与风险往往并存,动力电池市场和储能市场面临技术路线快速变化的可能,以及行业竞争加剧的风险如果CATL的押注成功,企业就能坐稳龙头位置,亏损风险由市场承担

根据CATL发布的方案,相关项目投资内部收益率在16%—17%之间,但投资回收期达到7年。

值得一提的是,截至2021年一季度末,CATL账面货币资本达716.77亿元。

自2018年上市以来,CATL实现了超高速增长,2018—2019年营收翻番,2020年受疫情影响增速放缓当年实现营收503.19亿元,净利润61.04亿元三年累计净利润154.85亿元

今年一季度,伴随着疫情的好转,CATL的业绩有所回升2021年,Q1实现营收191.67亿元,同比增长112.24%,归属于上市公司股东的净利润19.54亿元,同比增长163.38%

但在现金流方面,2018年至2020年,CATL经营活动产生的现金流量净额由113.16亿元增加至184.3亿元,三年累计经营现金流为432.18亿元。

2018年至2020年三年间,CATL投资活动现金流出合计510.74亿元。

以2020年为例,CATL销售商品,提供劳务收到现金540.03亿元,购买商品,接受劳务收到现金334.62亿元此外,支付给员工的现金约为40.28亿元,净经营现金流为1

84.3亿元。

而在投资现金流方面,2020年投资活动现金流出178.57亿,流入仅28.05亿,投资活动产生的现金流量净额为—150.52亿元。

资金从哪里来2018年上市至今,根据直接融资金额和按筹资现金流入计算的间接融资金额来统计,宁德时代已累计募资501.34亿元,加上此次募资的582亿元,宁德时代圈钱超过千亿

可是,数据显示,2018年上市以来,宁德时代累计分红却仅有13.57亿,分红率为8.76%。

引发市场担忧的还有巨额募资可能造成的抽血效应2020年中芯国际上市曾造成过度抽血效应,科技股全面崩盘,纷纷跌停,以至于带崩A股大盘

今日,宁德时代作出回应,按监管规定,定增最高可以到30%,而此次582亿按市值计算占比不到6%,此次定增面向不超过35名特定对象,并不存在大家认为的会对市场造成冲击。

而基于1.17万亿的市值,582亿融资的增发股份仅占公司股本的10%,对于公司股本和每股收益稀释幅度较小。

不论市场担忧几何,券商仍对宁德时代此次定增募资方案给予期待。

中信证券发布研报指出,目前全球汽车电动化趋势较为确定,高端动力电池持续紧缺,同时全球储能市场临近爆发,宁德时代作为全球能源变革的创新驱动者,有望充分享受行业爆发成长,成长确定性高,具备长期投资价值,维持目标价754元/股,继续推荐,维持买入评级。

日前,国信证券曾发布研报,给出2060年宁德时代储能业务的营收预测该券商分析师认为,储能业务将成为动力电池后宁德时代第二条增长曲线到2060年宁德时代储能业务营收体量区间为1500亿元~2000亿元,中枢为1714亿元

新能源的火越烧越旺,宁德时代巨额募资的推出恰逢其时,券商也有持续力荐的底气。

外资券商显然错估了新能源市场的火爆程度两个月前,摩根士丹利分析师曾下调宁德时代评级至低配,目标价仅为251元,较当时价下跌幅度达42.2%该分析师下调评级的主要理由是:因新能源电池的中期前景已基本反应在股价中

声明:本网转发此文章,旨在为读者提供更多信息资讯,所涉内容不构成投资、消费建议。文章事实如有疑问,请与有关方核实,文章观点非本网观点,仅供读者参考。